La guida di Confartigianato Artser alla fatturazione elettronica

Dal 1° gennaio 2019 tutte le fatture emesse, a seguito di cessioni di beni e prestazioni di servizi effettuate tra soggetti residenti o stabiliti in Italia, potranno essere solo in formato elettronico

Dal primo gennaio 2019 tutte le fatture emesse, a seguito di cessioni di beni e prestazioni di servizi effettuate tra soggetti residenti o stabiliti in Italia, potranno essere solo in formato elettronico.

Confartigianato Artser offre ai propri clienti la soluzione: eBox, fattura elettronica facile, è l’applicazione web che permette di compilare, inviare e archiviare le fatture in entrata e in uscita in pochi clic. Ma non solo…

Per non arrivare impreparati all’imminente scadenza, riepiloghiamo tutto quello che riguarda questo nuovo adempimento: chi deve farla, le differenze con la fattura cartacea, i soggetti esonerati.

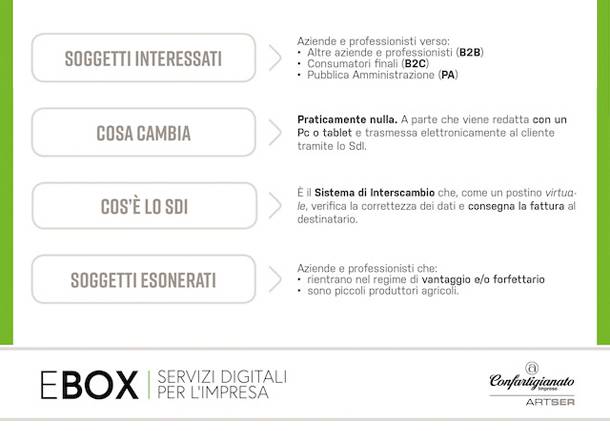

- Soggetti interessati

L’obbligo di fattura elettronica vale sia nel caso in cui la cessione del bene o la prestazione di servizio è effettuata tra due operatori Iva (B2B), sia nel caso in cui la cessione/prestazione è effettuata da un operatore Iva verso un consumatore finale (B2C).

Le regole tecniche, definite nel provvedimento del 30 aprile 2018, sono valide solo per le fatture elettroniche tra privati. Per le fatture elettroniche emesse verso le Pubbliche Amministrazioni restano valide le regole riportate nel D.M. 55/2013 e nel sito www.fatturapa.gov.it.

- Fattura elettronica / fattura cartacea: le differenze

La fattura elettronica si differenzia da una fattura cartacea principalmente per due aspetti:

– deve essere necessariamente redatta utilizzando un Pc, un tablet o uno smartphone

– deve essere trasmessa elettronicamente al cliente tramite il cosiddetto Sistema di Interscambio (SdI).

Il Sistema di Interscambio è una sorta di “postino” che svolge i seguenti compiti:

– verifica se la fattura contiene almeno i dati obbligatori ai fini fiscali, nonché l’indirizzo telematico (il “codice destinatario”, ovvero indirizzo Pec) al quale il cliente desidera che sia recapitata la fattura;

– controlla che la partita Iva del fornitore (il cosiddetto cedente/prestatore) e la partita Iva, ovvero il codice fiscale del cliente, (il cessionario/committente) siano esistenti.

In caso di esito positivo dei controlli precedenti, il Sistema di Interscambio consegna in modo sicuro la fattura al destinatario comunicando, con una “ricevuta di recapito”, a chi ha trasmesso la fattura la data e l’ora di consegna del documento.

I dati obbligatori da riportare nella fattura elettronica sono gli stessi che si riportavano nelle fatture cartacee oltre all’indirizzo telematico dove il cliente vuole che sia consegnata la fattura.

NB – Restano valide le regole che consentono di predisporre la “fattura (elettronica) differita” entro il giorno 15 del mese successivo a quello di effettuazione dell’operazione, nel rispetto delle disposizioni previste dall’art. 21, c. 4 lett. a) D.P.R. 633/1972. Dal punto di vista operativo questa disposizione può consentire all’utente di avere più tempo per predisporre e trasmettere al SdI la fattura elettronica, fermo restando l’obbligo di rilasciare al cliente – al momento dell’operazione – un documento di trasporto o altro documento equipollente, anche su carta.

- Soggetti esonerati

Sono esonerati dall’emissione della fattura elettronica solo gli operatori (imprese e lavoratori autonomi) che rientrano nel cosiddetto “regime di vantaggio” (art. 27, cc. 1 e 2 D.L. 6.07.2011, n. 98, convertito, con modificazioni, dalla L. 15.07.2011, n. 111) e quelli che rientrano nel cosiddetto “regime forfettario” (art. 1, cc. da 54 a 89, L. 23.12.2014, n. 190).

Gli operatori in regime di vantaggio o forfettario possono comunque emettere fatture elettroniche seguendo le disposizioni del provvedimento del 30 aprile 2018.

A tali categorie si possono aggiungere i “piccoli produttori agricoli” (di cui all’art. 34, c. 6 D.P.R. 633/1972), i quali erano esonerati per legge dall’emissione di fatture anche prima dell’introduzione dell’obbligo di fatturazione elettronica. Un emendamento al collegato fiscale potrebbe escludere anche i medici e le farmacie.

- I vantaggi della fattura elettronica

Risparmio costi carta e stampa

La fatturazione elettronica innanzitutto permette di eliminare il consumo della carta, risparmiando i costi di stampa, spedizione e conservazione dei documenti.

Contabilizzazione più rapida

Potendo acquisire la fattura sotto forma di file XML (eXtensible Markup Language), è possibile rendere più rapido il processo di contabilizzazione dei dati contenuti nelle fatture, riducendo i costi di gestione del processo e gli errori che si possono generare dall’acquisizione manuale dei dati.

Tempi di consegna certi

Essendo certa la data di emissione e consegna della fattura (poiché la stessa è trasmessa e consegnata solo tramite SdI), si incrementa l’efficienza nei rapporti commerciali tra clienti e fornitori.

Abolizione registri Iva

Per gli operatori Iva in regime di contabilità semplificata che emettono solo fatture e che si avvalgono dei dati che l’Agenzia delle Entrate mette loro a disposizione, sulla base delle regole previste da provvedimento dell’Agenzia stessa, viene meno l’obbligo di tenere i registri Iva (artt. 23 e 25 D.P.R. 633/1972).

Un emendamento al collegato fiscale elimina anche l’obbligatorietà del registro Iva corrispettivi.

Termini di accertamento

I termini di accertamento fiscale sono ridotti di 2 anni per tutti gli operatori Iva che emettono e ricevono solo fatture, ricevendo ed effettuando pagamenti in modalità tracciata sopra il valore di € 500.

Consultazione on line

Qualsiasi operatore, così come i consumatori finali, possono consultare in qualsiasi momento e acquisire copia delle proprie fatture elettroniche emesse e ricevute attraverso un semplice e sicuro servizio online messo a disposizione dall’Agenzia delle Entrate.

Fatture non elettroniche

Se la fattura è predisposta e inviata al cliente in forma diversa da quella XML ovvero con modalità diverse dal Sistema di Interscambio, tale fattura si considera non emessa, con conseguenti sanzioni (di cui all’art. 6 D. Lgs. 471/1997) a carico del fornitore e con la impossibilità di detrazione dell’Iva a carico del cliente.

In caso di dubbi o per essere fin da subito pronti all’obbligo che scatterà con l’anno nuovo, evitando così sanzioni e problematiche, non esitare a contattare i nostri consulenti fiscali chiamando lo 0332256111 o scrivendo a ebox@asarva.org

TAG ARTICOLO

La community di VareseNews

Loro ne fanno già parte

Ultimi commenti

elenera su Ritrovato vivo ma ferito il malnatese disperso in Val Grande

elenera su "Non si potrebbe mettere questo cartello in mezzo alla rotonda di largo Flaiano a Varese?"

ccerfo su Don Marco Casale, neo-pastore di Gavirate: insieme è più bello

GiuseppeAiroldi su "Aiutateci a salvare lo scoiattolo rosso del Parco Bassetti di Gallarate"

Viacolvento su Beko, il PD di Varese all'attacco: "Giorgetti e il Governo se ne fregano"

Felice su Volontario della Maratonina di Busto Arsizio picchiato da un automobilista

Accedi o registrati per commentare questo articolo.

L'email è richiesta ma non verrà mostrata ai visitatori. Il contenuto di questo commento esprime il pensiero dell'autore e non rappresenta la linea editoriale di VareseNews.it, che rimane autonoma e indipendente. I messaggi inclusi nei commenti non sono testi giornalistici, ma post inviati dai singoli lettori che possono essere automaticamente pubblicati senza filtro preventivo. I commenti che includano uno o più link a siti esterni verranno rimossi in automatico dal sistema.